ここ最近、企業のフリー・キャッシュフローから現在価値を試算するという試みをやっていましたが、バフェット式でやるとどの企業も企業価値がめちゃ高くなるという問題(?)に悩まされています。

ただ、観察していると、キャッシュフローの多寡と時価総額の規模には微妙なズレがあります。

そこを考えることで、その企業が生み出すキャッシュフローについて市場がどのように評価しているかを探ることができるのでは、と考えました。

どの企業について調べるか

今回は数百億ドル(=数兆円)規模のフリー・キャッシュフローを生み出している企業13社を比べます。

自分の興味上、どうしてもテック企業が多くなってしまいますが、なるべく別の業界からも企業を集めます。

そういう基準でピックアップしたのが以下の13社です。(カッコ内は直近の年間フリーキャッシュフロー)

・アリババ(99.94億ドル)

・テンセント(70億ドル)

・アマゾン(97.06億ドル)

・グーグル(258.24億ドル)

・マイクロソフト(249.82億ドル)

・フェイスブック(116.17億ドル)

・ウォルマート(209.11億ドル)

・ジョンソン&ジョンソン(155.41億ドル)

・チャイナモバイル(99.5億ドル)

・AT&T(169億ドル)

・ベライゾン(56.56億ドル)

・エクソンモービル(59.19億ドル)

・インテル(121億ドル)

ベライゾンやエクソンモービルは2016年には100億ドルを割っていますが、2015年までは超えていたようなので加えました。

営業キャッシュフローランキングから選び出したのですが、やはりどうしてもテクノロジー企業が多くなっています。

HSBCとシティグループの2社も巨額の営業キャッシュフローを生み出していますが、あまりに安定していないので外しておきます。

こうしてみるとやはりアップルやマイクロソフトなどのテック企業が生み出すキャッシュフローは他の産業と比べても莫大なものになっています。

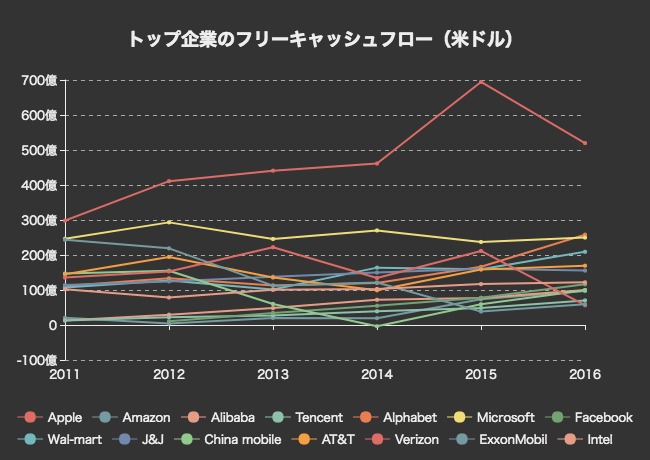

ここ6年間のフリーキャッシュフロー推移を比べてみます。

これはやばいグラフですね。

14社の中で圧倒的なのはやはりアップルで、400億ドル以上のFCFを当たり前のように生み出しています。

次に目立つのはマイクロソフトで、200億ドルを超えるFCFを安定して生んでいますが、アルファベット(グーグル)が2016年に追い越しています。

アマゾン、フェイスブック、アリババも同じく急成長していますが、100億ドル前後に達したのはつい最近のことです。

テンセントも加えていますが、まだ100億ドルを超えていません。

テック企業以外だとウォルマートも右肩上がりで、2016年に200億ドルを超えています。

次に、直近のFCFと5年間のFCF平均成長率、現在の時価総額の3つを並べてみます。

順番は2016年のFCF順です。

| USD | FCF in 2016 | 5年の平均成長率 | 時価総額 |

| Apple | 519.79億 | 6.14% | 8153.92億 |

| Alphabet | 258.24億 | 20.93% | 6494.95億 |

| Microsoft | 249.82億 | 1.17% | 5611.27億 |

| Wal-mart | 209.11億 | 17.63% | 2439.80億 |

| AT&T | 169.36億 | 8.82% | 2362.68億 |

| J&J | 155.41億 | 6.51% | 3587.65億 |

| Intel | 121.83億 | 5.03% | 1705.74億 |

| 116.17億 | 93.24% | 4926.10億 | |

| Alibaba | 99.94億 | 54.95% | 3927.02億 |

| China mobile | 99.62億 | -356.70% | 2,185.67億 |

| Amazon | 97.06億 | 127.51% | 4744.13億 |

| Tencent | 70.15億 | 41.57% | 3,783.38億 |

| ExxonMobil | 59.19億 | -13.07% | 3398.71億 |

| Verizon | 56.56億 | 0.57% | 1995.22億 |

こうしてみると、FCFとその成長性が面白いくらいに時価総額の大きさに反映されています。

FCFの規模に対して時価総額が高いのはフェイスブック、アマゾン、アリババ、テンセントあたりです。

この4社はFCFの平均成長率が40%を超えており、高い成長率が評価されていることがわかります。

しかし、こうしてみるとすごいのはやはりウォルマートですね。

非テック系企業でありながら5年の平均成長率は17%を超え、FCFも209億ドルに達しています。それでいて時価総額が2440億ドルほどということで、バフェットが投資したくなるのもわかる気がします。

同じくバフェットが投資したアップルも、アルファベットの2倍近いFCFを生んでいるわりには時価総額は少し高いだけであり、単純にFCFから考えると割安と言えます。